Исследование рынка черных металлов

|

Министерство образования и науки Российской Федерации Государственное образовательное учреждение высшего профессионального образования Кафедра «Мировая экономика и экономическая теория» Семестровая работа по экономике отраслевых рынков на тему: «Исследование рынка черных металлов» Выполнила: студент гр. Э-357 Шилина А.А. Содержание

ВведениеМеталлургия - это почти 20% российской экономики(по объему промышленного производства), инсвестиции в эту отрасль за последние 12 лет составляли $40 млрд. Однако, последнее движение цен на рынке металлургического сырья все более напоминает обвал. С середины июля мировые спотовые котировки железной руды потеряли более 30%, опустившись до минимального уровня с лета 2009 года. Относительная стабильность цен на руду на российском рынке не должна при этом вводить в заблуждение: в силу срочности большинства контрактов внутренний рынок обычно реагирует на события на мировой арене с некоторым лагом. Например, произошедшая прошлой осенью первая волна снижения цен на ЖРС нашла свое отражение во внутрироссийских котировках лишь в конце 2011- начале 2012 гг. На рынке коксующегося угля, где (в отличие от железной руды) основным покупателем выступает не Китай, а другие крупнейшие экономики АТР (Япония, Южная Корея), ситуация обстоит немногим лучше. Падение цен с середины лета здесь достигает 20%, а достигнутые уровни все же намного выше «кризисных» значений середины 2009-ого. За последние несколько лет спотовый рынок железной руды испытывал резкие обвалы фактически каждый год, однако резкое снижение цен практически всегда сопровождалось столь же резкими отскоком величиной не менее 50% от глубины падения, что позволяет ряду участников рынка ожидать схожего отскока и на этот раз (об этом в частности недавно говорил CEO BHP Billiton М. Клопперс). В звязи с вышеперечисленным можно проследить актуальность изучения ранка черных металлов. Отрасль черной металлургии является неотъемлемой частью российской экономики, но как видно ее развитие идет не тем путем, каким следует. Это "неправильное" развитие отрасли может привести к необратимым результатам, не смотря на все вложения и попытки восстановить положение дел после недавнего кризиса. Данная причина определила выбор темы семестровой работы. Целью семестровой работы является исследование рынка черных металлов в Российской Федерации. В соответствии с поставленнойцелью в работе необходимо решить следующие задачи:

Предметом исследования являются связи и отношения, возникающие в результате функционирования рынка черных металлов в Российской Федерации, а так же процессы формирования его структуры и конъюктурные факторы развития. Количество и размер участников рынка черной металлургииИзвестно, что в отрасли черной металлургии ведется острая конкурентная борьба между четырьмя основными "гигантами": Череповецкий металлургический комбинат "Северсталь", "Новолипецкий металлургический комбинат" (НЛМК), EVRAZ, в состав которого входят три крупных российских сталеплавильных предприятия:

Так же на рынке присутствуют такие крупные игроки как горно-металлургический холдинг "Металлоинвест" и ОАО "Мечел". Лидером по производству черных металлов в России является Evraz Group, на долю которого приходится 16% от общего объема производства всех видов черных металлов, вторую позицию занимает НЛМК – 11%, далее следует ММК – 10%, Северсталь – 10%, Мечел – 7% и Металлинвест – 8%. Среди крупнейших российских экспортеров железа и нелегированной стали можно выделить следующие компании:

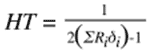

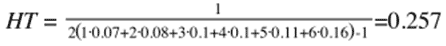

Среди крупнейших российских экспортеров легированной стали наибольшая доля экспорта приходится на поставки Северсталь – 26% и Оскольского электрометаллургического комбината – 24%. Кроме того, на долю Визсталь приходится 16%, Новолипецкого металлургического комбината – 13%, Челябинского металлургического комбината – 5%. Таким образом, можно подтвердить утверждение о том, что на рынке черных металлов лидирующие позиции занимают четыре компании. Об этих компаниях кратко можно сказать следующее. СеверстальАкции Северстали за последние три года выглядели намного лучше подавляющего большинства не только российских, но и зарубежных аналогов, подорожав с начала 2010 г. почти в 1.5 раза, в то время как многие конкуренты растеряли 40-70% своей стоимости. Безусловно, в этом успехе есть немалая фундаментальная составляющая: компания успешно реструктуризировала портфель своих активов, вовремя избавившись от работающих на/за гранью рентабельности предприятий, осуществила довольно успешные инвестиции в золотодобывающий сегмент (финальным итогом которых стало выделение Nord Gold и сокращение количества акций Северстали на 17%) и добилась потрясающей динамики издержек. Благодаря программе по сокращению затрат, металлургический дивизион компании единственным в России улучшил свои финансовые показатели в прошлом году, а в добывающем секторе компания в последние годы сокращала удельные издержки, в то время как у конкурентов они росли. Не отнимая этих заслуг у компании, тем не менее, можно отметить, что они все-таки носят разовый, а не постоянный характер. У компании уже нет масштабной возможности продавать убыточные активы, снижая тем самым левередж и повышая рентабельность, успех новых инвестиций в «смежные» сектора не гарантирован, а сокращать издержки нельзя бесконечно. С точки зрения же имеющегося в наличии портфеля активов, тенденции этого года явно развиваются не в пользу Северстали и вряд ли оправдывают положительную динамику ее акций с начала года: в условиях снижения цен на сырье вертикальная интеграция выглядит минусом, как и ориентация наиболее доходных российских подразделений компании на выпуск плоского проката и труб большого диаметра, динамика спроса на которые в этом году не впечатляет. НЛМКНЛМК в первом полугодии 2012 г. удалось значительно улучшить рентабельность европейских активов (выведя их из области отрицательных значений) при существенном увеличении сбыта слябов собственного производства. Компания вернула себе лидерство по рентабельности в российской металлургии и завоевала лидерство по объемам производства стали в стране. С точки зрения качества как добывающих, так и сталелитейных активов, НЛМК выглядит очень конкурентоспособно, что, в условиях слабого рынка, является важным плюсом. Относительным преимуществом является и неполная (а лишь «половинная») вертикальная интеграция НЛМК – компания не имеет собственных угольных мощностей и, вероятно, теперь не будет особенно форсировать их разработку. Впрочем, помимо плюсов у компании есть и минусы, среди которых, пожалуй, главным является достаточно масштабная инвестиционная программа (расширение Стойленского ГОКа находится в самом разгаре), не позволяющая НЛМК в этом году генерировать значительные положительные свободные денежные потоки и заметно сокращать долговую нагрузку. EvrazБлагоприятный портфель продукции с ориентацией на выпуск сортового проката по-прежнему выглядит главным плюсом Evraz в текущих условиях. Цены на сортовой прокат в последние месяцы смотрятся значительно более устойчивыми, чем цены на плоскопрокатную продукцию, чему в немалой степени способствует возникший этим летом существенный дефицит проката строительного назначения на российском рынке. В пользу Evraz, как крупного производителя строительного проката и рельсов, говорит также намерение государства развивать инфраструктурные проекты на Дальнем Востоке, однако это скорее, относится к средне- и долгосрочным перспективам развития компании, которые рынок пока учитывает с немалым «дисконтом». Плюсы компании во-многом нейтрализуются весомыми минусами: почти 100%- ная вертикальная интеграция при достаточно высоких затратах в сырьевом дивизионе рискует превратиться в весомый недостаток. Можно ожидать, что вклад сырьевого сегмента в EBITDA компании, составлявший по итогам 2011 г. 56%, во 2-м полугодии 2012 опустится до 20%, а в 2013 г. может и вовсе сойти на нет. Если же спад на сырьевых рынках углубится сильнее, чем рассчитывается, сырьевой бизнес может и вовсе стать убыточным для Evraz. ММКАкции ММК по-прежнему остаются фаворитом в секторе в силу ряда причин, среди которых: Ключевые инвестиционные проекты компании завершены. ММК, реализовавший масштабную инвестиционную программу в 2007-2012 гг., сейчас фактически не имеет крупных начинаний, что увеличивает свободный денежный поток компании и позволяет сокращать долг. При этом экономический эффект от ввода в эксплуатацию мощностей в 2011- 2012 гг. еще не полностью реализован и может быть заметен в финансовых показателях ММК во второй половине 2012 – 2013 г. ММК ни в технологическом, ни в маркетинговом плане не имеет особо тесных связей со своим турецким бизнесом и, в случае если актив продолжит генерировать убытки, вполне способен избавиться от него. Это уменьшит долговую нагрузку и увеличит консолидированные финансовые показатели ММК. Концентрации участников рынка черных металловСуществуют два основных параметра для оценки уровня рыночной концентрации: численность продавцов на рынке ( производителей в отрасли) и распределение рыночных долей фирм, реализующих товар на данном рынке. Для измерения рыночной концентрации используются показатели или индексы концентрации. Среди них индекс концентрации (CR), индекс Херфиндаля-Хиршмана (HHI), индекс максимальной доли (I), индекс энтропии (E), коэффициент вариации и другие.

Условия входа на рынок черных металловСовременный рынок черных металлов в России представляет собой высококонкурентную среду. По своей структуре он близок к олигополии, то есть большая часть рынка контролируется несколькими крупными компаниями. Сегодняшние лидеры представлены крупными российскими компаниями, российскими и зарубежными холдингами. Помимо этого, в регионах существует множество небольших компаний и заводов по производству продукции черной металлургии. Мировые рынки металлургического сырья демонстрируют настоящий обвал: с середины июля спотовые цены на железную руду упали на 30%, коксующийся уголь – на 20%. Еще в конце прошлого года мы говорили, что тенденции последнего десятилетия, когда основная маржа в цепочке создания стоимости в металлургии перешла в сырьевой сектор, могут поменяться, однако столь резкого обвала не закладывали и теперь корректируем свои прогнозы. Спотовый рынок железной руды за последние несколько лет уже не раз испытывал существенные падения, сопровождавшиеся затем резкими взлетами, однако можно считать, что на этот раз снижение цен носит не краткосрочный конъюнктурный, а более глубинный характер и связано с избыточными инвестициями в сырьевой сектор в последние годы. Непосредственно сталеплавильный сектор, напротив, совсем не страдает от избытка новых качественных мощностей и, как кажется, способен удержать цены на свою продукцию даже в условиях снижения цен на сырье, вернув свою маржу к исторически привычным уровням (хотя здесь, безусловно, многое будет зависеть от общемировой экономической ситуации). Так же можно сказать, что российский рынок черной металлургии характерезуется высокими барьерами входа. Доступность информации о состоянии рынкаВ ходе выполнения семестровой работы, я обнаружила, что информация о развитии рынка черных металлов представлена во множествах доступных источниках. Это и журналы, и различные исследования Discovery Research Group и Intesco Research Group, аналитические статьи и материалы, размещенные в сети Internet. Так же легко можно найти свежую статистику на сайтах металлургических компаний. Различные финансовые отчеты и обзоры компаний расположены как правило в разделе "Для инвестора". Но для адекватного ответа на поставленные задачи требуется прорабатывать, сопостовлять всю информацию по крупицам. Каких-либо сводных данных по всей отрасли и ее участниках крайне мало. Уровень цен, соотношение спроса и предложения на рынке черных металловСпрос на внутреннем рынке России с трудом выступает опорой российских металлургов. Более чем двукратный рост темпов строительства недвижимости за последние десять лет не обеспечил достаточного роста потребления российской металлопродукции. Объем выдачи ипотечных кредитов в первом полугодии 2011 года превысил уровень первого полугодия 2008 года, что давало шанс на скорое восстановление темпов строительства жилья, поскольку до кредитного коллапса 2008 г. около половины жилых помещения в РФ приобреталось через ипотеку. Однако новая волна беспокойства из‐за долговых проблем Греции и США, риск обесценения рубля из‐за снижения цены нефти привели к росту ипотечных ставок. В 2009 г. средневзвешенная ставка по выдаваемым ипотечным кредитам в рублях поднималась до 14,8%, но к концу 2011г., в ходе стабилизации экономики, ставка снизилась до 11,6%. В настоящее время ожидается рост ставок, запрашиваемых банками. Трубная отрасль России, потребляющая до четверти стального проката РФ, страдает от высокого долгового обременения. Это связно с многомиллиардными инвестициями в отрасль в последние пять лет: в отрасли было проведено техническое переоснащение, что позволило наладить выпуск новой продукции, востребованной нефтяниками и газовиками. В стране появилось сразу несколько станов по выпуску труб большого диаметра, что практически свело к нулю импорт данной продукции газовым монополистом ― Газпромом. Недобросовестная игра Газпрома и его партнеров, привела к выстраиванию системы тендеров так, что российские трубники (ТМК, ОМК, Северсталь и ЧТПЗ) не могут участвовать в них напрямую. В настоящее время трубы Газпрому поставляются через посредническую компанию Северный европейский трубный проект, с наценкой 25% к цене закупки у трубников. По оценкам экспертов, в случае если бы трубники поставляли свою продукцию напрямую, их рентабельность по EBITDA была бы выше на 25%‐40%. Газпром, как монополистический покупатель, длительное время отказывался согласовывать формулу цены на трубы большого диаметра, которую российские трубники старались привязать к себестоимости производства и ценам на металлургическое сырье. Лишь в середине мая 2012 г., когда цены на металлургическое сырье обрушились и применение формулы цены стало выгодно Газпрому, газовый гигант уступил трубникам. Рост продаж труб, имевший место в 2011 г, прекратился из‐за окончания проекта ВСТО, а Газпром на треть сократил свою инвестиционную программу. По оценкам участников отрасли, 2 пол. 2012 г. будет тяжелым для трубников ― окончание года может оказаться хуже провальной концовки 2011 г. Более‐менее комфортно ощущает себя лишь ТМК, экспортирующий большую часть своей продукции. Улучшение ситуации в трубной отрасли может принести участие в проекте «Южный поток», тендер по которому намечен на 2 пол. 2012 г. и борьба Федеральной антимонопольной службы с использованием посредников при поставке труб Газпрому. Позитивная динамика отмечается лишь в российском автопроме. Так, Sollers, один из крупнейших российских производителей автомобилей, сообщил о росте отгрузки автомобилей за первые пять месяцев 2012 г на 25% г/г. В целом, по России, рост производства легковых автомобилей составил 23,4% г/г за тот же период. Россия применяет 30%‐35% импортные пошлины на пассажирские автомобили и их компоненты для защиты производства внутри страны. Отмена пошлин на импорт в соответствии с требованием ВТО произойдет не ранее 2018 г., а после этого правительство РФ собирается субсидировать российских производителей. Стоит учесть, что до 70% легковых автомобилей производятся в РФ под иностранными брендами ― это указывает на низкий риск конкуренции в массовом сегменте со стороны зарубежных производителей. Положение же производителей автомобилей российских марок после отмены пошлин на импорт может ухудшиться под давлением со стороны импортеров подержанных автомобилей. Что касается цен на стальную продукцию на внутреннем рынке РФ, то они начали снижаться с новой силой в марте 2011 г.. Первый импульс к снижению цен дало землетрясение в Японии и авария на АЭС, поскольку вынудило остановить машиностроительные предприятия в пострадавших регионах. Хотя российские компании не поставляют свою металлопродукцию в Японию, они конкурируют с японскими поставщиками на азиатских рынках. Следующий импульс к снижению на сталь и металлургическое сырье придали долговые проблемы Греции и Испании – в январе и мае 2012 г. Рост ценовой конкуренции со стороны импортеров из СНГ также оказывает давление на цены в сторону понижения. Потребление металлопродукции внутри Казахстана и Украины упало на значительно большие значения, нежели в РФ. Так, например, Казахстан вынужден был за год снизить производство стали на 22% г/г, а Украина на 18% г/г, в то время как Россия увеличила его выплавку на 4% г/г. Производители плоского проката РФ последние полгода либо снижают цены, либо сокращают его производство как НЛМК, который в июне проводит плановый ремонт на одном из прокатных станов. Мечел и Евраз главные игроки на рынке сортового проката РФ (арматура и др.), используемого в строительстве недвижимости, попытались в июне повысить на 2‐2,5% цены на арматуру на внутреннем рынке. Фондовый рынок не заметил данного события ― котировки их акций сохранили свою волатильность и нисходящее движения. При этом фьючерсные цены на стальную заготовку (используется для изготовления сортового проката) на LME снижаются с середины февраля ускоряющимися темпами. В этом контексте, видятся странными попытки металлургов поднять внутренние цены на прокат. Это может объясняться тем, что Мечел и Евраз, участвуют в национальных проектах связанных с подготовкой к олимпиаде в Сочи и чемпионату мира по футболу. Другим объяснением может быть то, что производители сортового проката и так функционируют с отрицательной рентабельностью. Так, например, главный металлургический актив Мечела ― Челябинский металлургический комбинат, получил убыток размером 103 млн руб. в первом квартале 2012 года, против чистой прибыли 1,85 млрд руб. годом ранее. Следует ожидать, что Мечел и Евраз не смогут удержать цены в РФ и вынуждены буду снизить их на 10‐15% в течение ближайшего квартала. Уровень развития рынка черных металловЕсли взглянуть в общем на рынок черных металлов, то можно судить о том, что он еще окончательно не оправился после кризиса и может пойти "вторая волна" проблем связанная с резкого роста спроса на сырье. Так же можно предположить, что вступление России в ВТО приведет к снижению барьеров на импорт российской металлургической продукции в страны ВТО, прежде всего в Европу. В текущий момент в Еврозоне ситуация остается сложной: российские сталелитейщики в первом квартале 2012 года выбрали лишь 19,5% годовой квоты на импорт российской стальной продукции в ЕС. Экспорт металлопродукции в Евросоюз осложняется из‐за обесценивания евро. В то же время в Китае лишь государственные инвестиционные программы являются драйвером потребления стальной продукции. Проблеск надежды дают лишь статистические данные американской сталелитейной промышленность, которая восстанавливается опережающими темпами. Спрос на внутреннем рынке России с трудом выступает опорой российских металлургов. Трубная отрасль, потребляющая до четверти стального проката РФ, страдает от высокого долгового обременения. Позитивная динамика отмечается лишь в российском автопроме. Цены на стальную продукцию на внутреннем рынке РФ начали снижаться с новой силой в марте 2012 г. Рост ценовой конкуренции со стороны импортеров из СНГ также оказывает давление на цены. Производители плоского проката РФ последние полгода либо снижают цены, либо сокращают его производство. Положение на рынке коксующихся углей более сложное, чем в черной металлургии. Опережающее снижение цен на металлургическое сырье позитивно для неинтегрированных вертикально сталелитейщиков. Наращивание добычи железной руды в Австралии может создать дисбаланс на рынке металлургического сырья и обрушить цены на железную руду. Падение рентабельности накладывается на долговые проблемы российских металлургов. Фаворитами же в черной металлургии можно считать Северсталь и НЛМК. ЗаключениеВ результате исследования рынка черных металлов в Российской Федерации, было установлено, что этот рынок характеризуется развитием конкурентной среды, что существенно влияет на ценовую и ассортиментную политику всех хозяйствующих субъектов на изучаемом рынке. В ходе исследования выяснилось, что основными игроками на рынке черных металлов в Российской Федерации являются четыре компании: Северсталь, НЛМК, ММК и Евраз. В результате вычисления индексов концентрации участников рынка черных металлов в Российской Федерации удалось узнать, что концентрация на рынке низкая. Выявив то, что данный рынок по своей структуре склонен к олигополии стало возможно сделать вывод о высоких барьерах входа на рынок других компаний. В течение исследования было отмечено, что большинство информации и статистических данных по отрасли черной металлургии имеются в свободном доступе, однако имеется дефицит скомпонованной, собранной информации. Так же удалось определить, что предложение превышает спрос и в данный момент времени на рынке черных металлов наблюдается спад цен на продукцию. В итоге, можно сделать вывод о том, что рынок черных металлов в Российской Федерации сформирован не до конца и до сих пор не оправился после недавнего кризиса. Список используемых источников

Добавил: mauzer (20.02.2013) | Категория: Экономика Просмотров: 15555 | Загрузок: 0 | Рейтинг: 4.5/2 | Теги: |

| Комментарии (0) | |